Perbedaan Jasa Konstruksi pada Pph Pasal 23 dan Pph Pasal 4 Ayat 2

Sektor Konstruksi turut memegang peranan penting dalam menciptakan lapangan kerja, kegiatan investasi, maupun kegiatan barang dan jasa. Baik pengguna jasa maupun penyedia jasa konstruksi akan selalu bersinggungan dengan pajak penghasilan atas jasa konstruksi. Melalui pasal 1 angka 2 PP 9/2022 dijelaskan bahwa jasa konstruksi merupakan layanan jasa konsultasi konstruksi atau pekerjaan konstruksi. Layanan jasa konsultasi konstruksi mencakup layanan keseluruhan atau sebagian kegiatannya meliputi perencanaan, pengkajian, perancangan, pengawasan, dan manajemen penyelenggaraan konstruksi suatu bangunan.

Jasa konstruksi dimulai dari tahap awal, yakni konsultasi hingga tahap akhir sebuah bangunan selesai pekerjaan. Pengguna jasa konstruksi bisa dilakukan orang pribadi atau badan termasuk Bentuk Usaha Tetap (BUT) sebagai pemilik atau pemberi pekerjaan yang menggunakan layanan jasa konstruksi. Sedangkan penyediaan jasa adalah orang pribadi atau badan termasuk BUT sebagai pemberi layanan jasa konstruksi.

Pengenaan tarif PPh Jasa Konstruksi dapat diterapkan apabila pemenuhan persyaratan pengusaha jasa konstruksi telah mendapatkan izin usaha atau sertifikasi jasa konstruksi berupa Sertifikat Badan Usaha (SBU) dari lembaga berwenang (LPJK dan LSBU) bagi badan usaha. Sedangkan bagi usaha orang perorangan pada usaha jasa konstruksi harus disertai Sertifikat Kompetensi Kerja (SKK) dari Lembaga Pengembangan Jasa Konstruksi (LPJK).

PPh Pasal 4 Ayat 2

Pajak Penghasilan (PPh) Pasal 4 ayat (2) adalah pemotongan atas penghasilan yang dibayarkan sehubungan dengan jasa dan sumber tertentu, seperti jasa konstruksi, sewa tanah atau bangunan dan hadiah undian. PPh Pasal 4 ayat (2) atau PPh Final digunakan untuk menggambarkan penghasilan yang dikenai withholding tax dan bukan termasuk penghasilan yang menggunakan perhitungan pajak dengan tarif progresif.

PPh Pasal 23

PPh Pasal 23 atau PPh 23 merupakan salah satu jenis pajak penghasilan yang ada di Indonesia. Singkatnya, PPh 23 adalah pajak yang dikenakan pada penghasilan atas modal, penyertaan jasa, hadiah, bunga, deviden, royalti, atau hadiah dan penghargaan, selain yang dipotong PPh Pasal 21. Penghasilan jenis ini terjadi karena adanya transaksi antara pihak yang memberikan penghasilan dengan pihak yang menerima penghasilan.

Perbedaan PPh Pasal 23 dan PPh Pasal 4 Ayat 2

Sekilas PPh 23 dan PPh 4 ayat 2 terlihat sama dari sisi objek yang digunakannya, salah satunya pada bidang jasa konstruksi. Dalam hal ini yang paling terlihat adalah pada frasa terkait aktivitas yang dijalankan oleh subjek pajak. Pada PPh Pasal 23 yaitu “Jasa Konstruksi”, sedangkan pada PPh Pasal 4 Ayat (2) yaitu “Usaha Jasa Konstruksi”.

Meskipun keduanya sama-sama menggunakan frasa “Jasa Konstruksi”, tetap terdapat perbedaan dimana pada PPh Pasal 4 Ayat (2) menggunakan “Usaha Jasa Konstruksi” dan pada PPh Pasal 23 tidak terdapat frasa “Usaha”. Perbedaan cara penulisan kedua regulasi ini menjadi pembeda dasar pada subjek pajak, walaupun subjek pajak yang dimaksud sekilas mirip, yaitu sama-sama terkait jasa konstruksi.

PPh Pasal 23 Jasa Konstruksi dikenakan terhadap badan usaha dalam negeri, dimana telah terdaftar sebagai pengusaha pada bidang jasa konstruksi. Sehingga, penghasilan maupun imbalan yang diterima oleh wajib pajak pengusaha jasa konstruksi akan dikenakan PPh 23 Jasa Konstruksi. Sedangkan pada PPh Pasal 4 Ayat (2) akan dikenakan terhadap wajib pajak dengan bidang usaha jasa konstruksi. Sehingga, seluruh penghasilan atau imbalan yang diterima wajib pajak di bidang usaha jasa konstruksi akan dikenakan PPh Pasal 4 Ayat (2).

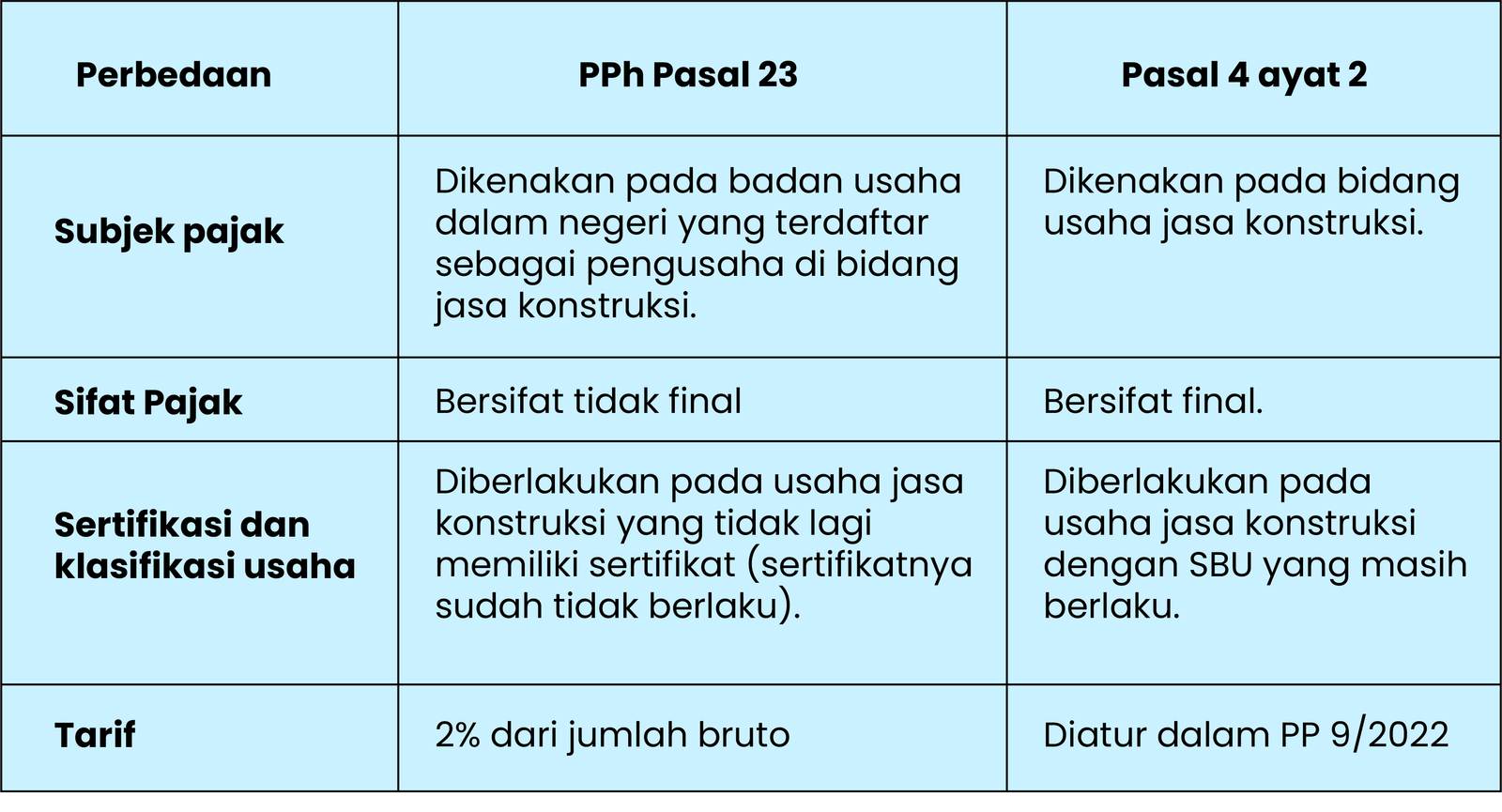

Lebih lanjutnya, perbedaan pengenaan pajak penghasilan pada jasa konstruksi PPh 23 dan PPh konstruksi pasal 4 ayat 2 dapat dilihat pada tabel berikut.

Peraturan tentang PPh Final Usaha Jasa Konstruksi (PPh Pasal 4 Ayat 2) diatur dalam PP 9 Tahun 2022 yang mencakup:

Memiliki SBU/SKK

- 1,75 persen untuk pekerjaan konstruksi yang dilakukan atau dilaksanakan oleh penyedia jasa dengan Sertifikat Badan Usaha (SBU) dengan kualifikasi Kecil atau Sertifikat Kompetensi Kerja (SKK) bagi usaha orang perseorangan.

- 2,65 persen untuk pekerjaan konstruksi yang dilakukan atau dilaksanakan oleh penyedia jasa yang memiliki SBU selain dengan kualifikasi Kecil (kualifikasi Menengah dan Besar) serta selain yang memiliki sertifikat kompetensi kerja bagi usaha orang perseorangan.

- 3/3,5 persen untuk jasa perencanaan maupun pengawasan atau jasa konsultasi konstruksi yang dilakukan atau dilaksanakan oleh penyedia jasa dengan SBU (baik kualifikasi kecil, menengah, ataupun besar) atau dengan sertifikat kompetensi kerja bagi usaha orang perseorangan.

Tidak Memiliki SBU/SKK

- 4 persen untuk pekerjaan konstruksi yang dilakukan atau dilaksanakan oleh penyedia jasa yang tidak mempunyai SBU atau yang tidak memiliki sertifikat kompetensi kerja bagi usaha orang perseorangan. Tarif tidak mengalami perubahan, sama seperti pada PP 51/2008.

- 6 persen untuk jasa perencanaan maupun pengawasan atau jasa konsultasi konstruksi yang dilakukan atau dilaksanakan oleh penyedia jasa yang tidak memiliki SBU atau tanpa sertifikat kompetensi kerja bagi usaha orang perseorangan.

Tambahan Tarif Baru Jenis Jasa Konstruksi

- 2,65 persen untuk pekerjaan konstruksi terintegrasi yang dilakukan atau dilaksanakan oleh penyedia jasa yang telah memiliki SBU. Tarif sebelumnya dalam PP 51/2008 yaitu sebesar 3 persen.

- 4 persen untuk pekerjaan konstruksi terintegrasi yang dilakukan atau dilaksanakan oleh penyedia jasa yang tidak memiliki SBU. Tarif tidak mengalami perubahan, sama seperti pada PP 51/2008.

Baca juga : Badan Usaha Jasa Konstruksi Asing (BUJKA)